|

《国开联 - 医美(医疗美容)行业研究报告 2021Q3版》 详情 |

近年来,随着国民可支配收入的稳步提升,在消费升级和“颜值经济”概念的推动下,消费者对医疗美容的接受程度逐渐提升、需求加速释放,带动我国医美市场连年高速增长。

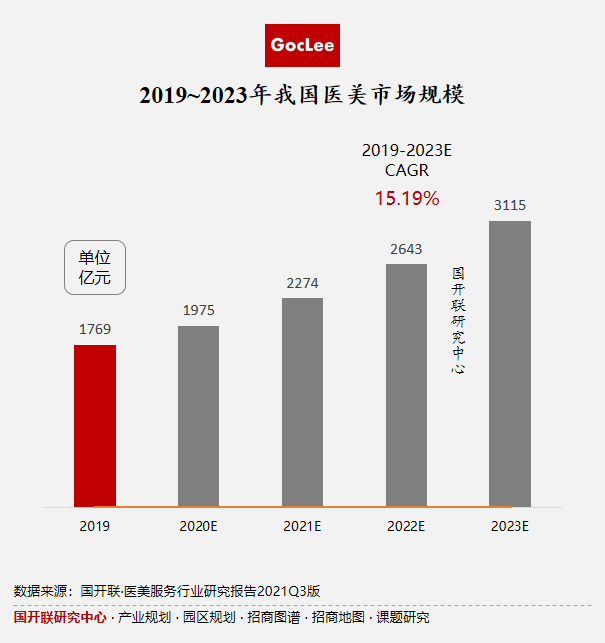

根据《国开联 · 医美行业研究报告 2021Q3版》统计,2019年中国医美市场整体规模达到1769亿元,预计到2023年将突破3000亿元,年复合增速15%左右。医美行业整体的发展,带动了下游医美服务市场的增长:

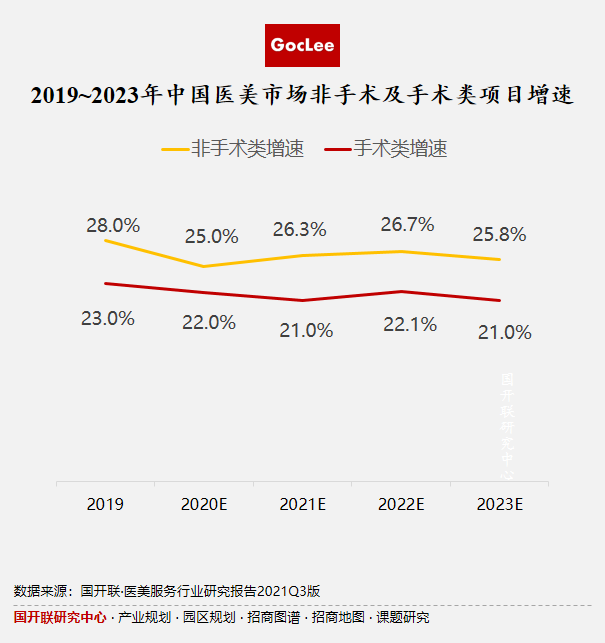

医疗美容服务按是否具有侵入性可分为手术类项目和非手术类项目。从产业角度观察,我国医美行业规模的增长主要由非手术类项目带动。据《国开联 · 医美行业研究报告 2021Q3版》测算,2019年-2023年我国非手术类医美项目规模每年增速在24%-29%之间,高出同期手术类项目2-3个百分比:

手术类项目均价相对较高,但存在创伤大、风险高、价格高等局限,而注射、激光和超声疗法等非手术类项目创伤小、风险低、单价低,尽管需要重复消费以维持效果,但仍具有更高的市场接受度和复购率,因此市场规模增速更快,疗程数量占比也更高。

值得一提的是,玻尿酸、肉毒毒素等注射类项目需要终端顾客定期注射,以保持预期的修复效果,具有极高的客户粘性,以及消费频次高、复购率高的特点,占据了非手术类项目的主导地位。非手术类项目玻尿酸、肉毒毒素等注射类项目占整体非手术类的85%左右,光子嫩肤等面部年轻化项目占整体非手术类的7.5%左右。

医美服务行业现状:供需两端集中度高、消费者安全性诉求凸显、机构成本压力高企

目前我国医美服务市场竞争格局呈现高度分散状态,行业集中度较低。大型连锁医美企业市场份额仅为10%左右,而数量超过80%的中小型民营医美机构则占据了超过50%的市场份额。同时,我国医美服务市场还表现出以下特征。

1)需求端以一二线年轻女性为主,下沉市场有望成为市场新的增长点

医美项目客单价高,而一二线城市消费者对医美知识掌握更多、消费意愿及支付能力更高,并且合规医美机构和医师主要集中在经济较发达地区。因此需求端目前我国医美消费者中女性占比超过90%,以一二线城市的年轻女性为主,约有67%分布在一线及新一线城市,仅13%的用户居住在三线以下城市。

而在供给端,医美项目具有消费个性化、地域审美差异化等特征,机构很难将运营经验跨省市复制,业态较为分散。根据《国开联 · 医美行业研究报告 2021Q3版》,剔除注销、破产清算等情况后,我国目前约有3.7万家企业名称或经营范围包含“医美、医疗美容”,地域分布上广东省的医美相关企业数量最多,接近4,500家,占全国的12.79%。北京市以超3,500家的企业数紧随其后。接下来是山东省和河南省,此类企业数都超2,000家。

展望未来,随着市场教育的逐步深入、三四线居民消费能力提升,预计下沉市场的医美消费者将不断增加,“接棒”一二线城市的高增长。下沉市场的开拓不仅有利于医美机构自身的增长,同时也是完善整个医美服务体系与产业链的重要一步。

2)消费者愈发重视安全性诉求

《国开联 · 医美行业研究报告 2021Q3版》数据显示,我国目前有约8万家未取得相关经营资质的医美机构,涉及无证从业人员约10万人。作为对照,资质齐全、合法合规经营的医美机构仅有约1.3万家,占机构整体的14%左右,而具有专业资质的整形医生不足 3 万人,仅占整体的24%左右。

“黑医美”和“黑医生”大量存在,是虚假宣传、医疗事故多发、“套路”消费等众多乱象的源头,在损害消费者权益之余也破坏了行业整体社会形象。据《国开联 · 医美行业研究报告 2021Q3版》调研数据,目前在医美消费者的评价体系中,对安全性的诉求已经排在效果、价格、时间等因素的前面。受访的医美消费者中有68.4%会关注“安全性信息”,明显高于“医美整体效果”、“效果维持周期”和“医美项目花费”等因素。

3)医美服务机构成本压力高企,薪酬、药品与营销是三大主项

“高毛利、低净利”是我国医美服务机构的常态。在医美服务机构的成本结构中,营销推广费用和人工成本是重要组成部分。《国开联 · 医美行业研究报告 2021Q3版》数据显示,在人员薪酬、药品耗材、营销推广费用的压力下,医美机构盈利水平并不乐观。

从部分头部机构的成本项目分布来看,上述三项主要成本占收入的比重分别在32%、24%和15%左右,扣除房租和其他运营管理费用后,这些头部机构的净利率仅有营收的7%左右。

——专业医生资源稀缺,人力成本高昂。综合国家统计局和国际美容整形外科学会(ISAPS)数据,2019年我国每百万人口整形外科医生人数不足5人,远远低于欧美日韩等发达国家,缺口巨大且难以快速填补。受此影响,市场上医美医生特别是专家医生的薪酬被快速推高。《国开联 · 医美行业研究报告 2021Q3版》数据显示,在头部医美机构从业的专家医生平均月薪酬已接近7万元,显著高于全部医生5万元水平。

——医美药品耗材厂商集中度高,服务机构议价能力较弱。医美药品及耗材主要为玻尿酸、肉毒杆菌素等,其生产进口受国家严格管控,外资和国内龙头占据主要市场份额。医美服务机构采购药品耗材的价格相对固定,议价能力有限。以上市公司爱美客为例,其招股书显示2019年其“宝尼达”高端玻尿酸产品平均成本仅为32.34元,而出厂价格在2547.50元,毛利率高达98%。

——各种营销引流费用高企是医美行业一大痛点。根据《国开联 · 医美行业研究报告 2021Q3版》,北上广深一线城市医美机构的平均获客成本约5000元/人,而南京、杭州等新一线城市平均获客成本也达到了约3000元/人的水平。

未来发展趋势展望:长效监管、经营方向分化和精准营销

在行业资源聚集、国家监管产业政策逐步完善、互联网和新媒体渠道重塑的大趋势下,国开联研究中心预计未来我国医美服务行业将呈现出下列发展趋势:

——行业改革和重新洗牌将重塑医美行业格局,推动其向更高质量、标准靠拢

随着一系列医美行业相关政策出台,行业监管更加严格。监管部门着力取缔非法经营,并朝着长期有效监管模式迈进。这种全国范围内大规模取缔非法医美机构的行动,将为产业关键性转型铺平道路,为合法合规经营的医美机构创造更多能够渗透和挖掘的市场空间。

——机构经营方向出现分化,轻医美和尖端项目成为两大主线

由于轻医美产品具有风险低、恢复期短、价格相对低廉的优势,我国大多数医美机构将从战略上向轻医美发展,以便于降低建立连锁网络和营销推广的难度,实现规模经济和协同效应,从而产生更好的利润。因此,在轻医美这一特定细分市场,机构之间的整合将进一步加强,

而部分美容医疗机构将专注于尖端整形外科来保持行业领先地位,提高利润率。这些机构的将充分利用自身优质医生资源以及强大的品牌商誉等优势,专注于技术难度大、利润率高的尖端整形外科项目,在此基础上构建经营壁垒,提升自身竞争力水平。

——精准营销将成为机构营销的关键

目前,医美服务机构营销推广的主渠道已经从传统的线下推广和网页广告,转向新氧、更美等医美垂直类APP,以及短视频和社交媒体网络平台,力求实现“精准营销”。在营销渠道转变之余,UGC、PGC等内容创业业态的快速发展,也进一步提升了信息质量和传递效率,未来将成为医美服务机构营销推广工作的重心。

“爱美之心,人皆有之”,各类医美消费体现了人们对美与健康的更高追求,也成为了医疗消费升级的重要一环。《国开联 · 医美行业研究报告 2021Q3版》预期,未来随着公众审美意识、消费意愿和支付能力的持续提升,我国医美行业将逐步摆脱以往“野蛮生长”时代乱象丛生的状态,走向有序、专业和成熟的发展格局。

关于 《国开联 · 医美行业研究报告 2021Q3版》

《国开联 · 医美行业研究报告 2021Q3版》是由国开联研究团队基于长期跟踪研究后不定期更新发布的行业研究成果,站位于行业全景视角,多角度剖析行业现状、趋势,致力于与行业参与者、建设者、投资者分享行业发展洞察意见。

关于 国开联研究中心

国开联是一家全国性产业发展集成服务商,专注提供“区域产业规划、园区(开发区)发展规划、招商引资服务、营商环境评价以及投资与政策顾问等专业服务,成功案例遍及全国30省(区、市),连续获得客户的信赖与委托。

中亚哈乌两国深度商务考察团招募公告(2025年12月期)

2025.12.01元.出海 · 商务考察团

中亚地区正以“年轻人口+资源红利+政策开放”组合优势,成为全球价值链重构的关键一环。

生物医药与健康产业招商图谱(招商地图)系列

2025.06.12面议元.医药健康

按照“4.0版招商地图”的研究逻辑,综合推出的一款“普惠型招商地图”产品。

中医药行业研究报告(综合) 2024

2024.01.0529800元.生命健康

《报告》重点由中药材种植、中药制造和中医大健康服务三大部分组成,全面呈现中医药行业投资价值与未来趋势。

中山推进粤港澳大湾区建设产业发展规划 国开联.区域产业规划 中山作为湾区重要节点城市,如何抢抓政策红利,争建湾区战略性平台,承接中心城市转移产业,共享中心城市产业创新要素资源与平台,以达至中山“湾...

宁夏先进制造业招商行动计划 国开联.招商图谱与项目包装 我单位受托制定宁夏全区先进制造产业招商行动计划,深度剖析全区智能制造产业基础、结构和产业承载优势,明确自治区智能制造产业发展方向与未来招...

九省市如何借招商地图(图谱)实施专业招商? 国开联.产业链招商与链长制 产业招商引资专业化、精细化、市场化已渐成业界共识,然而,如何实施专业化招商,如何进行精细化部署,又如何借助市场化的手段来提高招商引资实效...

产业链招商图谱与招商地图,区别在哪里? 国开联.产业链招商与链长制 招商工作越来越趋于专业化、精准化和市场化,招商从业者也越来越意识到产业招商专业化的重要性。

招商引资项目评估 国开联.产业链咨询 第三方独立评估,助力项目落地。

海外招商图谱编制 国开联.产业链咨询 海外产业链招商,如何实现从“粗放式寻访”向“专业化对接”战略跃迁?